親が亡くなって実家や親の財産を処分を考えなければいけなくなることがあります

今後親族の誰もが済まない場合は売却もしくは賃貸という選択肢が一般的です

売却する場合は節税が重要です

どのような手順で実家の売却をするのかをまとめてみました

実家をどのように処分するのか?流れを解説

住宅ローンの完済を確認する

住宅ローンをまだ親御様がお支払いになられている場合は住宅ローンが亡くなることで団体信用生命保険で残りの住宅ローンが完済します

金融機関に完済証明をもらい、ご自身で法務局でお手続きするか司法書士に依頼して住宅ローンの抵当権を抹消します

抵当権が外れて、借入のない不動産ということになります

売却もしくは賃貸?

不動産は空家しておくとどうしても傷みが激しくなります

親が亡くなってすぐに不動産の処分をどのようにするのかを考えなけばいけないのは苦しいと思いますが、売却の場合は親が亡くなってから3年以内が節税を受けることができます

また、賃貸として人に貸す場合も手続きを早くすることで手直し箇所も減っていきます

思い出が一杯の実家を処分するのは気が引けますが、節税や不動産の価値からは早期のお手続きがおすすめになります

売却の場合?

兄弟姉妹がいる場合はどうしてもトラブルの可能性が高くなるので、売却して現金化する方が多いです

その際、複数の不動産会社に見積もりで売却します

ここでトラブル回避するためにも、できるだけ親族に情報を渡すことで安心される方がおおいです

賃貸の場合は?

人気学校区や駅近の物件であれば賃貸の需要は高く売却するより賃貸収入をめざしたほうがいいかもしれません

賃貸住宅として不動産を運用する場合は注意点があります

- 住宅をリフォームする費用がかかる

- 部屋で事件や事故があった場合不動産価値が落ちる

- 毎年確定申告が必要になる

急な実家売却で後悔する人が続出!

①買取業者に安く売り過ぎた

②税金が高くついた

③相続トラブルで兄弟姉妹と仲が悪くなった

④遺品の整理する時間がなかった

①買取業者に安く売り過ぎた

不動産は誰に売るのかで価格は大きく違います

- 不動産を利用する本人に売却⇒高く購入する可能性が高い

- 不動産を転売する買取業者⇒できるだけ安く購入する

できるだけ高く売却する場合は前者を選びましょう

②高額な不動産は税金も高額

不動産を売却してかかる税金の種類・おおよその税額はあらかじめ確認しましょう

国税庁の電話相談では無料そして匿名でご相談することができます

③相続トラブルで兄弟姉妹と仲が悪くなる!

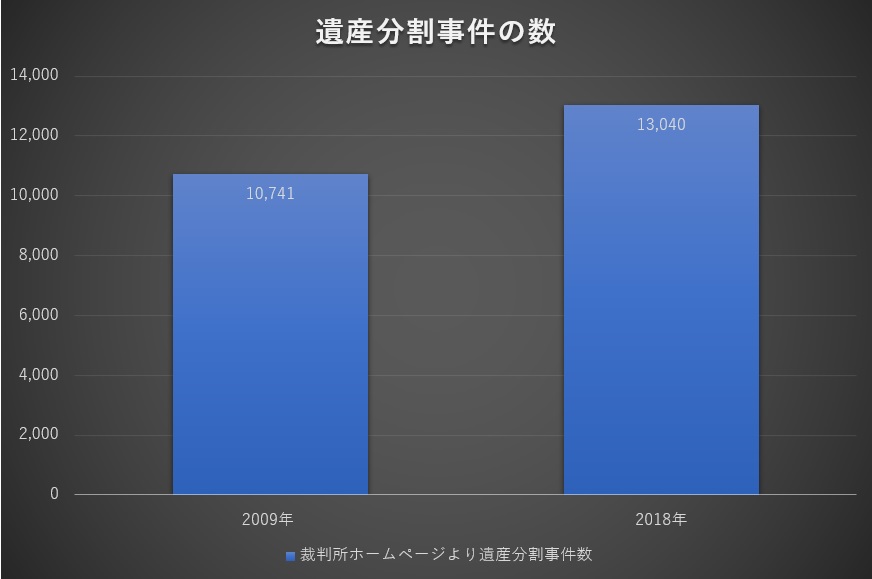

遺産分割による事件数は2,000件以上増えてきています

情報は裁判所の事件になった数の集計になりますので、より多くの相続トラブルがあります

④遺品整理する時間がない

先行して売却活動をして契約すると明け渡し日が約1ヵ月~2ヵ月で想定されます

そのため、遺品などを整理する時間がなく最終的には一括処分ということにもなりかねません

大事な思いでの品や通帳なども確認できない可能性もあります

不動産屋の選び方

不動産の売却には買取と仲介がある

もし、買取を選ぶとすぐに不動産の現金化はできますが、本来の価格の60%~70%程度になります

仲介の場合は通常相場価格で売却できますが、不動産業者の腕次第ということになります

大手不動産会社の『囲い込み』

統計によると8割の売主さんは大手を選びます

売却して安心ということが言えます

ただ、大手不動産会社に依頼することがすべて安心という訳ではないようです

『囲い込み』の問題です

他の不動産会社に情報は出さない大手不動産会社が今問題になっています

セカンドオピニオンとして中小の不動産会社にも依頼する

不動産の売却方法は大きく分けて一般媒介契約と専任媒介契約になります

一般媒介契約は数社の不動産会社に依頼する方法です

専任媒介契約は1社の不動産会社に依頼する方法です

専任媒介契約のメリット

- 1社だったらスムーズ

- 不動産会社にやる気がでる

- 広告をすることを約束してくれる

専任媒介契約のデメリット

- 1社のため情報が偏る

- 依頼を受けた不動産会社が他の不動産会社が広告をださせない

- 1社だけの広告は限られたものになる

一般媒介契約のメリット

- いろいろな会社からいろいろな情報が入る

- 複数の不動産会社との接点があるので1つの不動産会社が嘘をつきにくい

一般媒介契約のデメリット

- やる気がでないという不動産会社もいる

- 広告を出さないという不動産会社もある

| 関連記事:専属専任媒介契約とは |

亡くなった親の家を売る

親の死後、家の処分は非常に大変なものです

そして、兄弟姉妹との相続の話がこじれない様にすることも大切なことです

相続せずに売却

親の不動産を相続しないで売却することはできません

兄弟姉妹など相続を予定する人と話し合い、誰が相続、または共有するなど親の名義を相続で名義変更を行います

それから売却活動を行います

親の不動産売却の税金

戸建・土地・マンションなど親がもっていた不動産をどのように処分すればいいの?

一番重要なことは特例があるということです

特例を利用して売却することで税金面の負担が減ります

3000万円特別控除

譲渡所得税

不動産を売却する時に考えなければいけないことが譲渡所得税になります

| 取得不動産の価格-売却不動産の価格-売却にかかった費用=利益 |

利益に税金がかかります

親の持っている不動産は昔に取得しているために金額的にも非常に安くなります

そのため、親の不動産を売却すると利益が出る場合が多いです

3000万円特別控除

3000万円特別控除は利益から最大3000万円の控除を受けることができる特例になります

つまり利益が2800万円上がっても3000万円の特別控除を受けることができれば、譲渡所得税がかからないということになります

3000万円特別控除の要件(1)

| 1981年5月31日以前に建築されたこと区分所有登記がされていないこと相続する直前まで親が一人暮らしをしていたこと |

3000万円特別控除を受けるにはこれらの要件に合致しなければいけません

3000万円特別控除の要件(2)

| 親の住んでいた住宅と敷地を相続などにより取得し、売ったこと2016年4月1日~2023年12月31日の間に売却取り壊していない場合、相続してから売却するまでの間に事業用として利用していないこと。人に貸していない事取り壊していない場合、一定の耐震基準を満たす住宅を取り壊した場合、相続してから事業用として利用していないこと。人に貸していない事取り壊してから売却するまでに建物を建てていない事相続してから3年目の12月31日までに売却売却代金が1億円以下相続財産を売却したときの取得費加算の特例を利用していないこと同一の親から別の不動産で3000万円特別控除を受けていない購入者が親族や特別な関係者でないこと |

3000万円特別控除を利用できるか確認するのはご本人だけでするのではなく、専門家や税務署などにご相談することをおすすめします

親の不動産を売却した時の確定申告

実家を相続して売却するには4つの税金を支払わなければいけません

| 相続税 | 基礎控除額以下は0 |

|---|---|

| 登録免許税 | 相続して名義変更に係る税金 |

| 印紙税 | 売却する時の契約書に貼る税金 |

| 譲渡所得税プラス住民税 | 売却時に利益が上がれば譲渡所得税+譲渡住民税がかかります |

確定申告は、相続した土地を売却した年の翌年3月15日までに税務署へ申告書の提出を行わなければなりません。

売却した翌年の2月16日~3月15日までに確定申告を行います。

確定申告した情報は市区町村に伝えられ住民税の計算が行われます

住民税の支払いは自宅に納付書が届きます

相続した土地を3年以内に売却したほうがいい?

実家を売却するなら3年以内とよく言われていますが、3年以内に売却することで節税効果があるのが理由です

「居住用財産の3000万円特別控除」を利用することで通常であればかかる費用をおさえることができます

まとめ

親の不動産を売却するのは非常に辛いものですが、節税を利用することで税金を安くおさえられることがあります

不動産の価値次第では税金がかなりきますので、もし予定のある方は専門家にご相談することをおすすめします